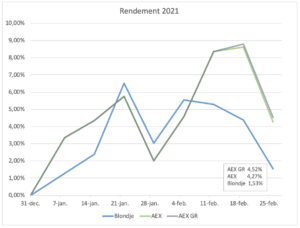

In februari is mijn rendement gedaald en ik loop nu weer achter bij de AEX en de AEX GR. Vandaag ben ik eindelijk in actie gekomen: met het geld wat niet belegd was en wat al veel te lang stof stond te verzamelen heb ik een aandelen-ETF gekocht.

De afgelopen maand is mijn rendement is gedaald van 3% eind januari naar 1,53% op de laatste dag van februari. Daarbij doe ik het heel wat minder goed dan de AEX en herbeleggingsindex AEX GR, die nu op plussen staan van 4,27% en 4,52%.

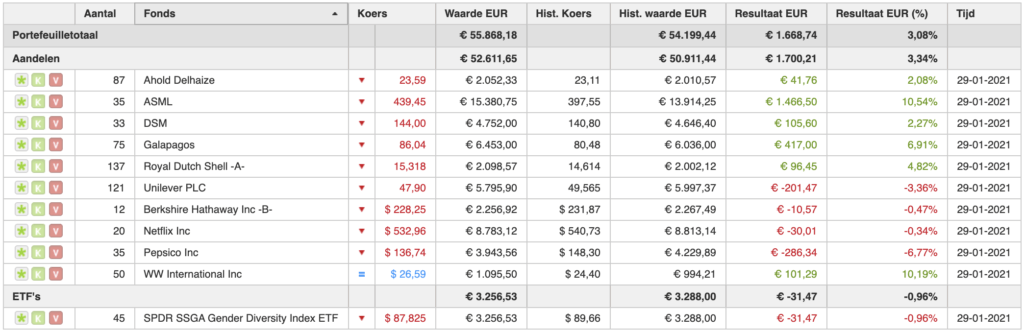

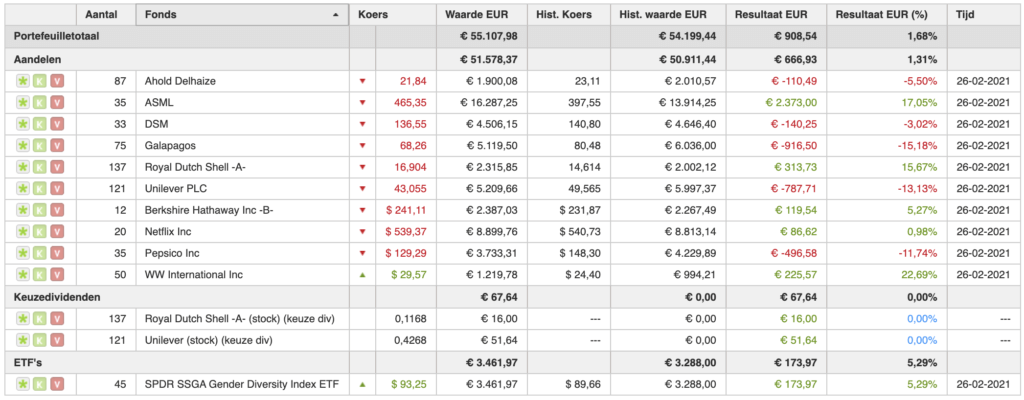

De koersen van ASML, Royal Dutch Shell, Berkshire Hathaway en WeightWatchers en de Gender Diversity ETF liepen lekker op in de afgelopen weken, maar daar tegenover staat dat mijn (maand-)winst op AholdDelhaize, DSM, Galapagos, Unilever is omgeslagen in een verlies. Het verlies op PepsiCo is groter geworden. Van Shell en Unilever heb ik inmiddels ook dividend ontvangen. Hieronder zie je de inhoud van mijn portefeuille eind januari en eind februari naast elkaar.

Besluiteloos

Als je me al iets langer volgt, weet je waarschijnlijk dat ik de laatste maanden nogal besluiteloos ben. Ik vind dat ik iets zou moeten met mijn aandelen Shell, Galapagos en WeightWatchers, maar ik vind het ongelooflijk lastig ze te verkopen. Iedere keer denk ik weer dat er wellicht nog iets van herstel aankom. En als ik dan de koersen ietsjes zie aantrekken, durf ik weer niet te verkopen uit angst om dat te vroeg te doen.

Na al die maanden stil zitten heb ik mezelf vandaag heb eindelijk in beweging gekregen. Nee, die individuele aandelen heb ik niet aangeraakt. Ik ben begonnen met een kleiner stapje, iets wat ik al veel eerder had moeten doen. De 4.000 euro die al tijden niks stond te doen op mijn beleggingsrekening is eindelijk belegd.

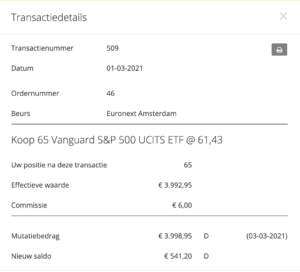

Om mijn besluiteloosheid te omzeilen heb ik het geld in een ETF gestoken die de S&P500 volgt, de Vanguard S&P500 UCITS ETF (Symbool: VUSA, ISIN: IE00B3XXRP09). Deze ETF belegt in 507 verschillende Amerikaanse aandelen. De grootste posities zijn Apple, Microsoft en Amazon. Zo is mijn geld met één aankoop heel erg goed gespreid en het mooie is: de lopende kosten van deze ETF zijn maar 0,07% per jaar. (Alle details van deze ETF kun je hier bekijken.)

Ik heb er 65 S&P500-ETF’s voor gekocht tegen een koers van €61,43. Hiervoor heb ik 6 euro transactiekosten betaald, dus omgerekend kostten de ETF’s mij €61,52 per stuk. Die koers zie je staan bij ‘historische koers’ in het regeltje hieronder. Meteen een klein verliesje erachter dus, maar ik ga er vanuit dat dat binnenkort wel weer goed komt.

Het enige nadeel van deze ETF is dat ie het ontvangen dividend een keer per kwartaal uitkeert op mijn rekening. Ik wil nog lang geen geld van mijn rekening opnemen, dus dat betekent dat ik het uiteindelijk toch weer zelf opnieuw zal moeten beleggen. En je weet inmiddels hoe ‘makkelijk’ me dat afgaat. ?

Maar goed: de eerste stap is gezet, het blondje is in beweging. Wie weet waar dit de komende maanden allemaal nog toe leidt!

Let op: dit is geen beleggingsadvies

Ik zet hier toch nog maar een keertje neer: wat je hier ziet is mijn eigen portefeuille en alle informatie die ik geef is niet bedoeld als beleggingsadvies. Ik ben geen beleggingsadviseur. Bedenk altijd zelf voor je gaat beleggen wat bij jou past en hoeveel risico je wilt en kunt lopen. Of schakel een professional in!

Dag iedereen,

Heeft iemand al eens gehoord van het “FDH”dieet?

Een jaar of wat geleden opgestoken bij een aflevering “Topdokters” (ja, je hebt ook Belgische volgers hoor Blondje).

FDH is gewoon een afkorting voor: “fret de helft”. Akkoord, nogal plat maar uit de mond van een topchirurg wel grappig om horen vond ik (hij gooide trouwens effectief de helft van zijn broodje in de vuilbak).

Ik gebruik iets gelijkaardig in de beleggerswereld.

“VDH”: “Verkoop de helft”.

Stijgt het verder door zie je het gras verder groeien, zakt het ben je blij met de winst die je al genomen hebt. Altijd gelukkig dus.

Plus, als je je oorspronkelijke inleg op deze manier eruit heb gehaald alvast geen slapeloze nachten… 😉

Succes!

Daniel

Leuke website. Overweeg om de S&P 500 te kiezen als referentie i.p.v. de AEX. De huidige vergelijking is krom, aangezien je internatinale aandelen koopt en nu ook nog een ETF vol met wereldwijd opererende bedrijven. Veel interessantere om jouw cumulatieve rendement te vergelijken met een wereldwijde index sinds de start (2013).

Excuus voor de spelfouten: *internationale en interessanter

Beste Janneke,

Vanuit de waardebeleggingsfilosofie is eigenlijk alles wat niet ‘buy and hold’ is, speculeren. Zelfs Buffett en zijn opvolgers zijn nu niet meer zo streng in de leer, maar het is heel lastig zijn strategie te imiteren. Het gemakkelijkste is beleggen in Berkshire Hathaway, wat jij o.a. doet. Alles beleggen in Berkshire Hathaway zou ook kunnen en dan ben je van alle stress of je iets moet kopen of verkopen af maar dan worden beleggen en deze website ‘kijken naar groeiend gras’, wat op lange termijn profijtelijk is, en toch veel discipline vraagt, want als het gras ineens korter lijkt te worden, is het zaak om rustig belegd te blijven en evt. bij te kopen, hoewel Buffetts aandeel altijd koopwaardig is en doorgaans ondergewaardeerd (vandaar dat hij veel eigen aandelen ingekocht heeft afgelopen jaar).

Hoi Janneke,

Ik heb je boek gelezen, inspirerend en nu wil ik starten met beleggen. Ik zit bij binck te kijken, zou jij voor een beginnend belegger binck fundcoach aanbevelen (ik lees dan dat bijv binck forward -> waar je alles uit handen geeft, meer rendement levert voor beginnende beleggers?) verder nog tips waar ik rekening mee moet houden? Ik wil dus niet dagelijks bezig zijn met m’n portefeuille

Beste Janneke,

Een goed boek over beleggen is van ” Benjamin Graham, Titel: de intelligente belegger” en hij maakt hierin onderscheid tussen twee typen beleggers tw echte lange termijn beleggers en speculanten.

Als je het leest zul je erachter komen dat jij behoort tot de categorie ” Speculanten”.

Het is een echte aanrader en enorm leerzaam, bijzonder geschikt voor de beginnende belegger

Hoi Janneke, leuk om je blog elke maand te lezen. Dankzij jou ben ik een jaar geleden begonnen. Ik kan terugkijken op een geweldig 1e beleggingsjaar, maar het lijkt mij om mijn emoties volledig uit te zetten en alleen maar naar de lange termijn te kijken.

Ik schaf nu ook maandelijks de HSBC China etf aan, omdat ik verwacht dat de grotere bedrijven in China de komende jaren flinke stappen gaan maken. Ben benieuwd hoe jij hier naar kijkt.

Ook wel prachtig om alle comments te lezen van alle wijsneuzen hier. Je krijgt gratis advies, haha!

Nogmaals dank voor jouw geweldige boek!!

Janneke, ik vind het geweldig dat je zoveel deelt over beleggen en je eigen portefeuille.

Na het lezen van jouw boek ben ik ook begonnen met beleggen. Met heel veel plezier. En herken ook de afwegingen die je noemt in je blog.

Trek je niet teveel aan van de comments. Het is altijd makkelijk om van iemand anders te zeggen wat hij/zij het beste kan doen of had moeten doen.

Ga vooral door met wat je doet. Ik heb genoten van je boek en geniet ook van de blogs op je website.

Hoi Janneke,

Ik weet niks van Weight Watchers af.

Maar ik zou niet teveel aandacht besteden aan een aandeel,

dat 1,8% van de portefeuille vertegenwoordigt.

Al gaan ze failliet zie je dat nauwelijks terug op je jaarresultaat.

Focus je op de andere 9 die 98% uitmaken!

En die nieuwe ETF’s natuurlijk 😉

Dag Janneke,

Bedankt voor je boek, ik heb er veel aan gehad maar bij deze toch iets wat ik een beetje vreemd vind. Eind 2020 mocht je ergens 3 aandelen aanbevelen voor 2021. Hieronder ook Volkswagen, ik heb het toen bekeken en ook gekocht op €150. Ondertussen staat dit aandeel op €185 een lekkere winst dus en bedankt voor de tip. Wat ik vreemd vind is dat jij dit advies geeft, er veel vertrouwen in hebt maar dat je het zelf niet koopt.

Gr

Alex

Vind de rode cijfers nu nog wel meevallen 🙂

Een aandeel een tijdje op 15 a 20% verlies, dat ga je niet voorkomen als belegger.

Allereerst mijn complimenten, ik volg deze site al jaren met veel plezier. Het is erg nuttig als vergelijkingsmateriaal.

Dat gezegd, volgens mij maak je twee klassieke fouten.

Je zegt te beleggen voor de langetermijn, maar de aandelen in je portefeuille passen daar niet bij.

Ahold, Unilever, Shell, Pepsico oude industrie en vergane glorie. Zijn dit werkelijk de bedrijven waar je over 20 30 jaar het meest van verwacht? Dat kan ik me niet voorstellen.

Ik mis innovatie in je portfefuille.

De tweede klassieke fout die je maakt is dat je te veel focust op een individueel aandeel. Het gaat er niet om of je 20% winst of verlies hebt gemaakt op Galapogos. Het gaat om de vraag verwacht ik dat dit aandeel het de komende tijd beter gaat doen dan de rest. Dus zie je portfefuille als een geheel en handel daarnaar.

Dus stel jezelf de vraag is Shell beste bedrijf in deze sector en verwacht ik dat Shell het de komende tijd beter gaat doen dan al haar concurrenten. Verwacht ik dat Shell in de teokomst de belangrijkste speler in de markt is?

Als je deze vragen stelt had je Shell er waarschijnlijk al jaren geleden uit gegooit.

Succes.

Oneens: Shell gaat waarschijnlijk verantwoordelijkheid nemen voor de energietransitie; de toekomst.

Hoi, ik ben het absoluut oneens dat je Shell zou moeten verkopen. Ik denk dat de aandelen Shell binnen 2 jaar weer richting € 25 gaan, vanwege stijgende olieprijzen en hun aandeel in de energietransitie. Op de lange termijn denk ik dat Shell met zijn uitvindingen op het gebied van “Gas to Liquid” en “Waterstof” veel rendement kan maken. Ik hou ze in ieder geval nog lang vast.

En China….. Tsja, dat weet ik ook niet hoor….

Gaat het kopen van een brede ETF niet te veel in tegen het idee van BlondjesBeleggenBeter? Natuurlijk, het is uiteindelijk voor langetermijnbeleggers verstandiger om in brede ETF’s te beleggen en er de komende 20 jaar niet meer naar om te kijken. Maar de ambitie was toch om het béter te doen dan de markt (oké, beter dan de AEX én niet-blondjes)? Het zou jammer zijn als de BBB-strategie uiteindelijk uitkomt op ‘koop brede ETF’s’ en de blog een discussieplatform gaat worden over welke ETF dat dan zouden moeten zijn. Of het uiteindelijk ook slimmer is weet ik niet, maar ik zie hier toch liever transacties in individuele aandelen die volgens jou van ‘goed geleide bedrijven’ bedrijven zouden zijn.

Ha Janneke,

Gewoon nieuwsgierig: heb je overwogen om je geld gespreid in de ETF te stoppen? Dus iedere maand zeg 500 euro inleggen om de koerswisselingen een beetje te vereffenen? Zo niet, wat was je afweging?

Enne, volgens mij helemaal niet verkeerd hoor, even afwachten en aankijken. Dat is wat vrouwen betere beleggers maakt met op de lange termijn een beter rendement. Doe vooral waar jij je prettig bij voelt.

Hoi Janneke,

Waarom heb je gekozen voor de S&P 500? Ik heb hem ook, maar daarnaast ook minder gespreide etf’s zoals de gaming etf van Van Eck. Waarom kies je niet voor meer verschillende etf’s?

Ik begrijp dat het lastig is om aandelen te verkopen, maar kom op: er is geen echt reden meer om nu nog Galapagos aandelen te houden. Het verlies kan je net zo goed weer goedmaken met aandelen of ETFs die sneller renderen. Vind je het dan nog steeds moeilijk?

Als je geld wilt verdienen dan is het verstandig om een flink deel van je portfolio aan te passen. Dit heb ik al een aantal keren aangegeven en als ik kijk naar het resultaat dan heb ik toch helaas wel gelijk. Naast Shell en Galapagos zou ik ook Alhold Delhaize en Unilever gaan verkopen. Dat zijn ook aandelen die geld (gaan) kosten in plaats van geld opleveren. Pepsico is ook geen aandeel waar je gelukkig van ga worden.

Als je rente bestendige aandelen wilt hebben en geld verdienen kan je beter overstappen naar Chinese groei aandelen zoals Tencent of JD.com. De stap van je om tech in de VS indirect te kopen is ook verstandig gezien de mogelijke rente verhoging in de VS, maar het probleem met een ETF is dat er soms ook kneusjes bij zitten.

De rotatie naar waarde aandelen (zoals Ahold en Unilever) is weer een tover spreuk de laatste weken, maar aan waarde aandelen die elk jaar minder waard worden heb je niks. Ik wens je succes bij je beslissingen de komende maanden.

Hoi Renee,

Wat ben ik blij met iemand die weet hoe je geld moet verdienen 🙂

En erg top dat je dit met ons wilt delen en zonder daarvoor een vergoeding te vragen. Dat zie je veel te weinig op het internet,

Nogmaals dank en ik kijk uit naar de Blog waar jij je gouden tips met ons gaat delen om geld te verdienen.

tot die tijd blijf ik ook lekker in Ahold, Unilever en Pepsico en kijken we gewoon even niet naar het rendement in Tencent of JD.com over de maand maart 😉

Wil ook ETF gaan kopen. Gister nog gekeken hoe of wat. Maar ik ga lekker makkelijk je voorbeeld volgen.

Heb ooit toen het extreem laag stond wat aandelen van Luckin Coffee Inc -ADR- OTCPK gekocht. Eind januari 2021 schoot het plots boven de $10,- En nu staat het weer rond de $6,-.

Hoe kom je erachter waardoor dit gebeurde. Waar kan je zien waar en nog beter van wie de vraag plots vandaan kwam.

Ha ha,

hoi blondje,

Verkopen is véél lastiger dan kopen. Is het nu het moment?, zou het niet verder stijgen? Wachten?

Kortom verkopen is goed. Wat Buffet ooit zei, “van winst nemen is niemand armer geworden”.

Maar om je winst te steken in een met name Amerikaans georiënteerde Etf vind ik tricky.

Amerika is op uitzonderingen na overgewaardeerd. Buiten Amerika kansen zat.

Nexgen, etf batterypower, India, commodities, tech, kansen en mogelijkheden zat.

En zo doet ieder zijn of haar ding. Maar uiteindelijk zal het blonde toch aan het langste eind trekken.

Succes!

Gr. Marc Carmiggelt